16. 11. 2024 Распечатать С момента вступления в силу режима НПА договоры с самозанятыми лицами перешли под контроль налоговой службы. С одной стороны, ФНС анализирует хозяйственную отчетность, с другой — чеки, выданные самозанятыми. Если налоговые органы подозревают, что работа с самозанятыми ведется некорректно, компания получает запросы на объяснения. Их нельзя игнорировать.

Пояснения в ответ на запрос налогового органа должны быть подготовлены в произвольной форме. Текст ответа должен содержать только конкретные пояснения по вопросам, изложенным ИФНС в требовании. Много писать не нужно, но в то же время ответ должен быть четким и убедительным. Пояснения можно приложить к экземпляру договора и действовать в соответствии с ними самостоятельно.

Причины для заключения договора

При заключении договора с внештатным специалистом компания преследовала разумную деловую цель. Договор заключался на предмет оказания услуг, необходимых компании, а вознаграждение зависело от конечного результата.

Право подрядчика на применение статуса КСО

Согласно подпункту 8(1) статьи 6 Федерального закона от 27 ноября 2018 г. № 422-ФЗ доходы от оказания услуг по самозанятости в рамках гражданско-правовых договоров не облагаются налогом на прибыль и страховыми взносами, если заказчик услуг не являлся работодателем-исполнителем в течение последних двух лет. до окончания срока действия договора. Самозанятое лицо не являлось работником организации.

Имущество исполнителя

В период прекращения действия договора индивидуальный предприниматель облагался налогом и страховыми взносами при следующих условиях: _________ от __. Было предоставлено свидетельство о регистрации налогоплательщика в __.

Отчетность и обязанности

Индивидуальный предприниматель своевременно предоставляет чеки и документацию при расторжении договора и добросовестно выплачивает PSC в соответствии с условиями договора.

Его услуги предоставляются на индивидуальной основе.

Данный человек (ФИО) нанимается в организацию на экстренной основе, когда необходимо выполнить работу. Услуги не предоставляются на постоянной основе. Договор заключается на срок не более ___ дней. Общая занятость по договору составляет ___ дней в месяц.

О рабочей программе

Организация не определяет рабочее время НИО, включая рабочие дни и перерывы. Исполнитель самостоятельно определяет свою рабочую программу. Обязательство, вытекающее из договора, заключается в предоставлении определенного количества услуг в течение определенного периода.

Предоставляет средства труда

Агентство не предоставляет подрядчику средства труда и не создает для него рабочее место (ст. 21 и 22 ТК РФ).

По операциям выполнения заданий или оказания услуг

Агентство оплачивает услуги после их выполнения на базе исполнителя при условии согласия сторон с предметом и качеством услуг. Договор заключается на оказание конкретной услуги с конечным результатом, а не на постоянное выполнение задания (рабочей операции).

Периодичность оплаты услуг

Оплата услуг подрядчика не основана на факте выполнения услуг без заранее установленной периодичности. Услуги оплачиваются по каждому договору после сдачи всего объекта и подписания акта. Размер вознаграждения зависит от количества оказанных услуг.

Уплата налогов

Ошибок и расхождений в исчислении, удержании и предоставлении подоходного налога, исчислении и уплате страховых взносов и заявлений нет. С физическим лицом FIO, к которому относится требование, заключен гражданско-правовой договор на оказание услуг. ФИО зарегистрировано в качестве плательщика, а компания-заказчик не удерживала подоходный налог и не требовала уплаты пенсионных и страховых взносов с дохода, выплаченного по вышеуказанному договору.

Пояснение к сообщению

Кто должен подавать сообщение

Организация в случае возникновения споров по сумме налога на имущество (транспортный налог, земельный, на недвижимость), исчисленного самостоятельно налоговыми органами.

Срок подачи уведомления.

Пояснения представляются в течение 20 дней со дня получения уведомления об исчисленной сумме налога (в том числе в случае расхождений между суммой налога, уплаченной налогоплательщиком, и суммой, указанной в уведомлении налогового органа за соответствующий период).

Участки, недвижимость

В данном разделе отражается информация об участках или иных объектах недвижимого имущества, о которых было сообщено в налоговый орган, и приводится их описание.

В поле «Номер участка» указывается номер участка или иного объекта недвижимого имущества, включенного в ЕГРН.

В поле «Пояснение» указывается пояснение налогоплательщика, если сумма земельного налога или налога на недвижимость, уплаченная за истекший период, не соответствует сумме, указанной в уведомлении.

Пояснения по страховым взносам и подоходному налогу за физических лиц: сроки подачи в 2025 году

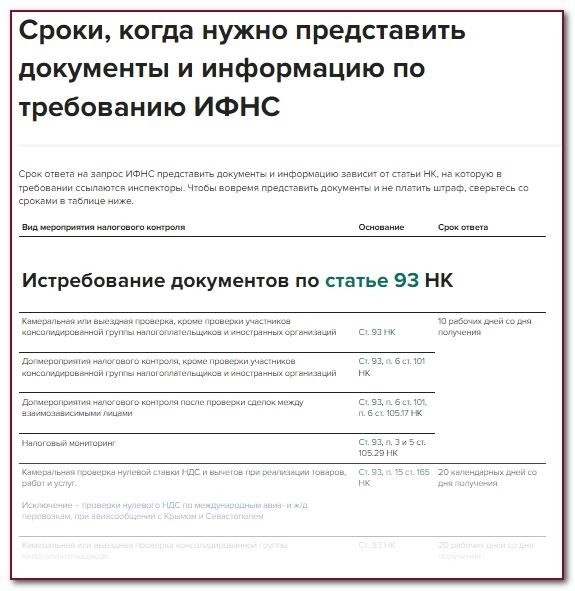

Если в ФНС поступило требование о предоставлении пояснений, ответ должен быть дан в течение пяти рабочих дней с момента направления запроса. Этот срок указан в статье 88, пункте 6.1(3), подпункте 6.2 Налогового кодекса.

Срок отправки документа может быть продлен, но в случае с разъяснениями (пункт 3 статьи 93 ГПК) продление не предусмотрено. Подробнее о сроках ответа на требования ФНС читайте в справочнике.

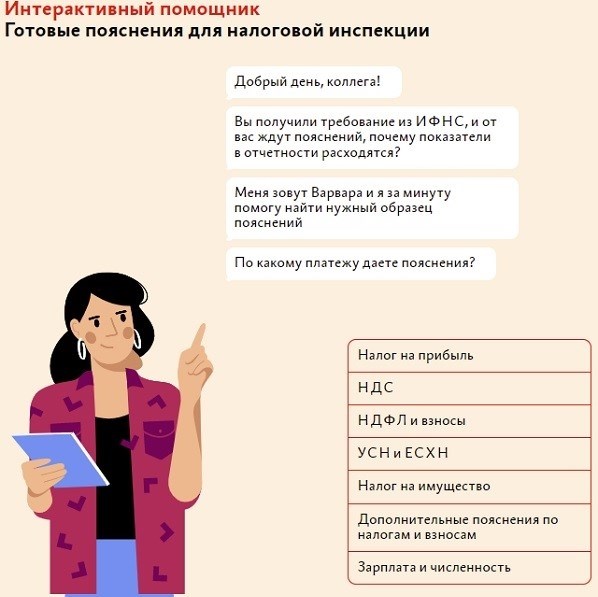

100 образцов пояснений в ответ на требования ФНС

Скачайте образец 100 пояснений в ответ на требование ФНС, чтобы быстро создать основу для своего ответа. Вы должны отправить пояснения в течение пяти рабочих дней. Невыполнение этого требования приведет к штрафу. В этой статье мы привели ответы на самые популярные требования, компьютер для расчета сроков ответа и интерактивный помощник для подготовки пояснений.

Новые пояснения к налоговым уведомлениям по единому налоговому коду (ЕНВД)

Если в ФНС поступил запрос на получение уведомления по единому налоговому коду, пояснения можно составить в любом формате. Налоговая служба запрашивает пояснения, если не получила уведомление или есть отклонения в контрольных показателях уведомления.

Контрольная ставка составляется с учетом частых ошибок, допущенных в уведомлении. Контрольный налог используется для проверки правильности КБК, отчетного периода, налогового периода, суммы налога или страхового взноса.

В базе данных системы «Главбух» содержится более 100 ответов на требования аудитора. Чтобы скачать нужные образцы, перейдите по ссылке на нужный раздел или воспользуйтесь интерактивным помощником. Все образцы подготовлены экспертами с учетом последних изменений в законодательстве и согласованы с аудиторами и сотрудниками ФНС и Минфина.

Если в проверенном уведомлении по налогам и взносам допущена ошибка, отправьте в налоговую инспекцию новое уведомление с правильной информацией. Заполните новое уведомление только по тому налогу, в котором была допущена ошибка. После отправки декларации и расчетов не нужно отправлять уточненное уведомление. Ошибки в отрицательных уведомлениях не исправляются. Процесс исправления ошибок в уведомлениях зависит от типа ошибки — количественной или детальной. См. Как исправить ошибки и уточнить извещения ИПУ по расчетным показателям, система «Главбух».

Ниже — примерные формулировки ответов на частые требования:

Объяснение в море о минимальных зарплатах и зарплатах ниже количества человек

Инспекторы сравнивают зарплаты сотрудников, чтобы убедиться, что они не ниже минимального размера оплаты труда, регионального или отраслевого минимального предела. Если вы получили запрос из ФНС на объяснение причин низкой зарплаты или сокращения штата, подготовьте ответ.

Текущий размер минимальной заработной платы по регионам Российской Федерации

Федеральный минимальный размер оплаты труда с 1 января 2025 года составляет 19 242 рубля (Закон от 27. 11. 2024 № 548-ФЗ). Учитывайте это при расчете зарплаты и не учитывайте пособия, командировочные и другие выплаты, рассчитанные из среднего заработка.

Для ответов будьте готовы к следующему.

Пояснения налоговых инспекций о низкой налоговой нагрузке и убытках

Если вы получили запрос из ФНС с просьбой объяснить причины убытков и снижения налоговой нагрузки, объясните снижение в числовых данных. Многие сократили свои доходы и убытки в результате санкций.

Низкая налоговая нагрузка является своего рода индикатором использования схем уклонения от уплаты налогов. Важно объяснить объективные причины отклонений от среднеотраслевых показателей. Например, увеличилась стоимость сырья, были отремонтированы основные средства, закуплены дорогостоящие активы или большие объемы продукции.

Также стоит проверить, чтобы в ЕГРЮЛ или ЕГРИП был указан правильный код ОКВЭД, который действительно работает. В противном случае сравнение нагрузок будет проводиться не по той отрасли. Если указан неверный код, это следует объяснить и внести изменения в реестр для уточнения кода.

Ниже приведен образец готовой формулировки ответа.

Обратите внимание, что Федеральная налоговая служба публикует данные о безопасном проценте вычетов по НДС. Налоговые органы сверяют вычеты в налоговой декларации с опубликованными данными и в случае расхождений запрашивают пояснения или уточнения.

Проверьте ставку скидки для вашей компании, а также для ваших страхователей. Если ставка дисконтирования страхователя составляет более 98 %, налоговая служба может посчитать его недостоверным. И в этом случае в зоне риска оказываются те, кто сотрудничает с этим контрагентом. Налоговые органы могут принять к вычету дисконт или НДС по операциям с контрагентом. Ставки скидок можно узнать на сервисе «Контрагенты Главбуха». Если налоговая ставка контрагента значительна, сервис предупреждает поставщика о необходимости заплатить минимальный НДС. Сервис также проинформирует его о том, что нужно делать в этом случае.

Тот факт, что заявление было сделано после завершения проверки, не дает компании права его игнорировать. Судебную практику по этому вопросу читайте в журнале «Главбух».

Вы вправе представить письменные пояснения, как на бумаге, так и в электронном виде, по всем отчетам, кроме деклараций по НДС (письмо Минфина от 22 июля 2019 г. № 03-02-08/54231). К пояснениям можно приложить выписки из налогового или бухгалтерского учета или другие подтверждающие документы на ваше усмотрение.

Эксперты АФК «Система Главбух» разработали специальный сервис, который поможет вам найти готовые пояснения по вашему делу в налоговые органы.

Пояснения в Федеральную налоговую службу для индивидуальных предпринимателей

В ответ на запрос налогового инспектора вы должны объяснить причины, побудившие вас работать с самозанятым лицом. Фрилансер должен указать причины, по которым он был нанят для выполнения задания или оказания услуги, а не для заключения трудового договора. В объяснении важно развеять любые подозрения налоговых органов о том, что трудовые отношения могли быть заменены гражданско-правовыми. В пояснении напишите, что в итоге с каждым исполнителем заключается договор на выполнение конкретного задания или оказание услуги.

Редакция «Системы Грабубов» совместно с Евгенией Чубаровой, заместителем начальника организационно-методического отдела управления делами налоговой службы РФ, подготовила инструкцию по работе с самозанятыми. С 1 марта вступили в силу новые правила регулирования. Например, договоры с самозанятыми на сумму более 20 000 рублей будут вызывать подозрения у инспекторов. Эти рекомендации помогают компаниям управлять рисками и снижать их. Они являются собственностью компании и не могут находиться в открытом доступе.

Также объясните порядок расчетов. Напишите, что работа или услуги индивидуального предпринимателя были оплачены по каждому договору после его выполнения на основании акта приема-передачи. Размер вознаграждения определяется не из расчета за один рабочий день, а в зависимости от характера работы или услуги. Данные разъяснения позволяют избежать переквалификации гражданско-правовых отношений в трудовые и защитить клиентов от доначисления НДФЛ и страховых взносов (письмо Федеральной налоговой службы № АБ-4-20/13183 @ от 16 сентября 2021 года).

Ниже приведен образец разъяснения и обучающий видеоролик. В инструкции по работе с самозанятыми необходимо также учесть следующие важные моменты.

Как объяснить многократные переводы на карту

Вы находитесь в зоне риска и под контролем налогового инспектора.

Ревизоры подозревают денежные переводы от разных лиц, поскольку могут предположить, что получатель получает оплату за какую-то деятельность. Даже если квитанции поступают от одного и того же лица, это тоже подозрительно, и инспектор попытается выяснить природу этих платежей.

Если вы совершаете крупные покупки, например недвижимость или автомобиль, на низкую зарплату, налоговые органы заподозрят черный доход и потребуют объяснений.

Объяснения могут потребовать не только налоговые органы, но и банк, в котором принимается карта. Если банк потребует объяснений, карта может быть заблокирована.

Не паникуйте. Проанализируйте запросы, полученные от банка и налоговой инспекции, и дайте письменный ответ. Цель ответа — прояснить, кто и почему переводит деньги на вашу карту.

Пример 1.

Жесть 7700101010101010 на имя руководителя УФНС по г. Москве Иванова И.И.: 117393, г. Москва, ул. Профсоюзная, 56.

Описание нескольких перевозок в карточке.

На Ваш запрос от 18. 05. 2021 № 123123 поясняю следующее.

Я, Иванов Иван Иванович, являюсь председателем родительского комитета четвертой ступени гимназии. 123 г. Москвы в присутствии моего сына Михаила Иванова. В апреле 2021 года на мою карту было сделано 22 перевода на сумму 8800 рублей. Эти деньги были перечислены на мою карту родителями учеников 4 «А» класса за оптовую продажу рабочих тетрадей и помощь учителю для учеников в классе.

__________________ иванов и. и. (подпись)

Пример 2

Руководителю ИФНС России по г. Москве Петровой А.И. Оловянная 770010101010 Адрес: 117393, г. Москва, ул. Профсоюзная, д. 56.

Объяснение причины получения дохода.

Я, Петрова Анна Ивановна, по гражданско-правовому договору оказываю услуги по созданию и наполнению сайтов. Заказчик — юридическое лицо, выступающее в качестве налогового представителя, удерживает из моего вознаграждения налоговые поступления. Поэтому я не плачу единый подоходный налог.

Платежным поручением № 25 от 31. 05. 2021 получена оплата по договору в размере 100 000 рублей от № 201. 04. 2021. Для создания сайта в ООО «Магазин».

1. договор № 2 от 01. 04. 2021 на создание сайта; 2. акт сдачи-приемки проекта от 31. 05. 2021. 3. программа работ от 31. 05. 2021 г. 4. платежное поручение № 25 от 31. 05. 2021.

__________________ Петрова А. И. (подпись)

Помните, что налоговая инспекция не начисляет налог автоматически!

Для того чтобы налоговые органы заплатили налог с сомнительного транспортного дохода, они должны доказать, что перевод является доходом, а не налоговым платежом. А это целый процесс, который в худшем случае закончится судом. А доказывать — задача аудитора, а не налогоплательщика.